Prolegomeni alla "riforma della riforma" della giustizia tributaria: dalla revisione (geopolitica) della geografia delle corti a un nuovo assetto della magistratura

di Enrico Manzon

Sommario: 1. Prologo 2. I numeri sono “argomenti testardi”: alla base della revisione della geografia giudiziaria (ma al netto della sua geopolitica) 3. Sulla ragionevolezza del “modello di giustizia” scelto dalla legge 130/2022 4. segue Le ragioni di un “sistema ordinamentale” alternativo 5. Per un “modello ordinamentale misto”: giudice professionale e giudice onorario nella nuova giurisdizione tributaria 6. Conclusioni.

1. Prologo

Entro il mese di agosto 2025 (art. 1, comma 1, legge 111/2023) il Governo deve (meglio, dovrebbe) esercitare la delega relativa alla c.d. “geografia” delle Corti di giustizia tributaria ossia rivederne la distribuzione territoriale con riguardo alle Corti di primo grado ed alle Sezioni staccate di quelle di secondo grado, con relativa riassegnazione del personale giudicante e di segreteria (art. 19, comma 1, lett. l-m, legge 111/2023).

Difficile pensare che i dieci mesi che mancano possano bastare a tale fine.

Chiunque abbia una minima conoscenza delle vicende storiche riguardanti le sedi giudiziarie, a qualsiasi giurisdizione esse appartengano, sa perfettamente che – prima e sopra tutto – la revisione della loro allocazione, che poi spesso significa soppressione di sedi, è una questione politico-legislativa ad “alto tasso di difficoltà”. In termini alpinistici, è un sesto grado superiore, con passaggi di settimo. Si rischia facilmente di cadere giù dalla parete oppure semplicemente nemmeno iniziare a salire.

Infatti, l’Italia è il “Paese dei campanili” e ogniqualvolta si discuta di eliminare un ufficio giudiziario i “campanili” si fanno sentire “chiaro e forte”. Perciò il decisore politico (plesso governo/parlamento) è tradizionalmente molto condizionato dalle spinte localistiche, tanto più pressanti quanto più rappresentative di comunità in qualche modo rilevanti ovvero rappresentate da forze politiche omogenee alla maggioranza pro tempore.

Questa materia legislativa può dunque essere definita geopolitica giudiziaria, poiché nelle scelte di distribuzione territoriale delle giurisdizioni è senz’altro preminente la discrezionalità politica (“orientata”) rispetto ai criteri oggettivi, di diretta derivazione costituzionale (buon andamento della PA, art. 97, Cost.), i quali peraltro – nel caso che ci occupa – sono chiaramente indicati dal relativo principio di delega (estensione del territorio, dei carichi di lavoro e degli indici di sopravvenienza, del numero degli abitanti della circoscrizione, degli enti impositori e della riscossione, art. 1, comma 1, lett. l, legge 111/2023).

L’evidente “flemma” con la quale il Governo procede all’attuazione di tale principio della legge 111/2023, assai diversamente che per gli altri, pressoché già tutti trasformati in decreti delegati, è un indizio “grave, preciso e concordante” della consapevolezza di questa immanente – rilevante difficoltà di gestione della problematica e induce quindi ad una prognosi negativa circa la possibilità che il principio medesimo diventi a sua volta normativa primaria delegata nel tempo ormai relativamente breve che rimane.

Da ciò che risulta infatti il MEF (motore primario e primo responsabile dell’attuazione della “delega fiscale”), previa elaborazione statistica degli indici di cui sopra, ha attivato la, doverosa, interlocuzione istituzionale con il Consiglio di presidenza della giustizia tributaria. Allo stato, è però ignoto se tale “leale cooperazione” abbia prodotto, almeno in nuce, progetti concreti di revisione della geografia delle Corti tributarie.

Eppure la necessità dell’attuazione della delega in parte qua appare, allo stesso tempo, evidente ed urgente. Infatti, come di seguito si dimostrerà, l’attuale distribuzione territoriale degli organi di giurisdizione tributaria in diversi casi sfiora il limite della ragionevolezza ed in altri la supera.

Peraltro, tale necessità deriva anche direttamente dalla stessa scelta riformatrice della legge 130/2022 ossia dall’istituzione della quinta magistratura professionale. In particolare, la determinazione dell’organico complessivo a 576 giudici, di cui 128 destinati alle funzioni di appello, rapportata allo status quo della distribuzione territoriale delle Corti ne rende ancora più chiara l’irrazionalità, specifica e complessiva; in ogni caso si pone in netta, inestricabile, contraddizione con la stessa.

La scelta di un apparato ristretto infatti predica una “geografia” accentrata degli uffici giudicanti, in particolare di quelli di primo grado. Ed è questo un modello esattamente opposto a quello dell’ordinamento di giustizia che si va a sostituire, fondato – esclusivamente – sulla dimensione provinciale/regionale e quindi molto diffuso sul territorio.

L’attuazione delle lett. l-m, dell’art. 19, comma 1, legge 111/2023, perciò impone profonde riflessioni “di sistema” e “sul sistema” di giustizia che solo per “sommi capi” (purtroppo) è configurato dalla legge 130/2022 di riforma della giurisdizione speciale tributaria.

Di seguito si disserterà delle principali.

2. I numeri sono “argomenti testardi”: alla base della revisione della geografia giudiziaria (ma al netto della sua geopolitica)

In tema di scelte politico-amministrative, la valenza intrinseca, oggettiva, dei “numeri” dovrebbe essere la guida, la strada maestra. Infatti, parafrasando John Adams, padre fondatore e terzo presidente degli Stati Uniti d’America, i “numeri” sono “testardi” ossia difficilmente superabili con l’argomentazione retorica ossia para/quasi logica.

I dati delle relazioni annuali del MEF/Dipartimento della giustizia tributaria sullo stato del contenzioso e sull’attività delle Corti sono estremamente chiari. Emerge da quella per il 2023 che, nell’ultimo triennio, 34 Corti di primo grado (ex Commissioni tributarie provinciali) sul totale di 103, quindi il 33% o se si preferisce un terzo, ha ricevuto meno di 300 ricorsi all’anno. 12 di queste Corti (il 12%, un ottavo) ne hanno ricevuti meno di 150.

In questa media triennale la pandemia da Covid c’entra relativamente, in quanto vero che nel 2021 vi è stata una, generalizzata e marcata, flessione delle iscrizioni di nuovi ricorsi, tuttavia nel 2022/2023 le iscrizioni hanno ripreso a “correre” più o meno in linea con i flussi degli ultimi sette anni, stabilizzatisi dopo le “vette” degli anni precedenti.

Oltre ogni ragionevole dubbio, 300 ricorsi all’anno non possono giustificare la permanenza di un apparato di giustizia tributaria di primo grado, tantomeno nella prospettiva di una magistratura professionale molto ridotta nell’organico complessivo. È quindi piuttosto evidente, stando ai “numeri”, che le sedi in questione debbano essere chiuse ed accorpate alle sedi viciniori con un carico di lavoro che ne consente la “sopravvivenza”.

Ciò, almeno, secondo una logica pur minimale di “buona amministrazione”, giacché altrimenti si può – serenamente – parlare di spreco del denaro pubblico e della “risorsa giustizia”. Ma, va ribadito, sono proprio i “numeri” della futura magistratura professionale che inibiscono scelte alternative. Questi “numeri” sono davvero testardissimi e la moltiplicazione dei pani e dei pesci non è attributo umano.

E anche se – in Italia – la testardaggine forse non è considerata una virtù e sicuramente la razionalità dell’impiego delle risorse pubbliche non è una virtù particolarmente diffusa, tuttavia c’è un limite al “troppo poco” e quei flussi di affari in entrata paiono proprio concretizzarlo.

Quindi: meno 34 Corti di primo grado (per i noti vincoli giuridici non 36, perché Trento e Bolzano non si possono toccare con una legge ordinaria).

Passando alle Sezioni staccate delle Corti di secondo grado, sempre le medie triennali basate sui dati MEF/Dipartimento della giustizia tributaria per il 2023, dicono che tre di esse hanno ricevuto meno di 500 ricorsi nel triennio 2021/2023, una poco più di 500. Ed anche queste strutture giudiziarie appaiono – oggettivamente – in predicato di soppressione.

Per la verità qui si evidenzia una lacuna importante (implausibilmente involontaria) del principio di delega, posto che vi sono Corti di secondo grado, ex Commissioni tributarie regionali, che hanno “numeri” del tutto analoghi, la cui soppressione/accorpamento sarebbe da valutare molto seriamente, sempre in base al citato principio (costituzionale) di “buona amministrazione”. Infatti, nel triennio 2021/2023 le Corti di secondo grado di Friuli-Venezia Giulia, Basilicata, Molise, Umbria e Valle d’Aosta hanno ricevuto meno di 500 ricorsi per anno, ma il citato principio di delega non consente di intervenire sulle medesime. Si evidenzia pertanto l’opportunità che la delega fiscale venga integrata con una norma primaria che consenta di farlo.

Tornando alla situazione de jure condito, la norma delegante in esame prevede altri criteri di valutazione da utilizzare al fine della “ridefinizione” dell’assetto territoriale delle Corti quali l’estensione del territorio, i carichi di lavoro, il numero degli abitanti della circoscrizione, degli enti impositori e della riscossione.

È tuttavia piuttosto evidente che ampiezza territoriale, bacino dell’utenza e numero delle parti pubbliche non hanno una particolare incidenza sulla valutazione organizzativa di che si tratta, ma nemmeno i carichi di lavoro ossia gli stock, trattandosi del “passato” (magari nemmeno commendevole) dell’ufficio giudiziario, non del suo “futuro”, della sua prospettiva, ed essendo comunque “quantità” di attività giudiziaria che con gli accorpamenti vanno imputate all’organizzazione degli uffici accorpanti.

In altri termini non è seriamente discutibile che l’“indice primario” e di per sé dirimente (sul piano oggettivo) sono i flussi in entrata (flows) ossia la proiezione del carico di lavoro che una Corte dovrà espletare, sì che se ne possa operare una previsione di equa ed efficiente attribuzione pro capite al personale giudicante ed ausiliario. Tanto più nella logica organizzativa oggettivamente “accentratrice” immanente alla riforma introdotta dalla legge 130/2022.

Ma se così è, come pare, in base ai “numeri” di cui sopra, le misure di normazione delegata da prendere risultano dunque piuttosto chiare nell’ an, mentre sono tutte da definire nel quomodo ossia nei particolari, pur molto importanti, ma conseguenziali, delle “fusioni per incorporazione” (melius, accorpamenti, come dice la legge delega) delle Corti/Sezioni staccate. Tale secondo profilo non può essere approfondito in questa sede.

3. Sulla ragionevolezza del “modello di giustizia” scelto dalla legge 130/2022

Ancora numeri. La legge di riforma della giustizia tributaria ha fissato l’organico della nuova magistratura professionale a 576, 448 giudici in primo grado, 128 nel grado di appello (art. 1, comma 1, lett. b), legge 130/2022, che ha introdotto l’art. 1 bis, comma 3, d.lgs. 545/1992).

Il parallelo con l’organico dei giudici amministrativi risulta evidente: 427 magistrati di TAR, 84 magistrati addetti alle sei sezioni giurisdizionali del Consiglio di Stato. Quindi numeri pressochè identici per il primo grado, un po' diversi per il secondo grado, tenuto comunque conto che il Consiglio di Stato è una giurisdizione apicale a competenza unica nazionale, che svolge, allo stesso tempo, sia funzioni di appello che di legittimità.

Questi numeri “parlano” e dicono, chiaramente, che il legislatore della riforma ha scelto di assimilare la nuova magistratura tributaria professionale a quella amministrativa. In altri termini il “modello” di riferimento prescelto è senz’altro quello del plesso giurisdizionale CdS/TAR. Non è possibile una diversa interpretazione della scelta legislativa.

Vi è però da chiedersi se questo “modello” sia adatto alla materia contenziosa tributaria. La risposta non può che essere negativa ed ancora una volta sempre sulla base dei “numeri”, questi testardi.

Dalla relazione del Presidente del Consiglio di Stato per l’inaugurazione dell’anno giudiziario amministrativo 2024 emerge che negli ultimi cinque anni sono pervenuti nella media al CdS circa 10.000 ricorsi all’anno, ai TAR circa 48.000 ricorsi all’anno. Dalle appendici statistiche alla relazione annuale del MEF/Dipartimento della giustizia tributaria per l’anno 2023 emerge che negli ultimi cinque anni sono pervenuti nella media alle Corti di secondo grado circa 42.000 ricorsi all’anno, alle Corti di primo grado circa 122.000 ricorsi all’anno. Quindi il rapporto dei flussi GA/GT è di uno a quattro per l’appello, di uno a due e mezzo per il primo grado.

Allora i “conti non tornano” ed è piuttosto evidente che la scelta – apodittica, ma non inconsapevole – della legge di riforma della giustizia tributaria di un “modello di riferimento” non ha tenuto conto quantomeno di questo dato – pur meramente quantitativo, ma altamente significativo – piuttosto eclatante.

Prospetticamente, con la riforma a regime e trattandosi di flussi abbastanza consolidati, infatti ogni giudice di Corte di giustizia tributaria di secondo grado dovrà farsi carico di una media di 328 ricorsi all’ anno (un magistrato del Cds 119); ogni giudice di Corte di giustizia tributaria di primo grado riceverà una media di 272 ricorsi all’anno (un magistrato di TAR 119). La scelta del “modello GA” appare pertanto, quantomeno, discutibile e, per così dire, piuttosto “estemporanea”.

Ma proviamo a fare una “prova di resistenza” interna ai flussi delle Corti tributarie, sulla base della consistenza dell’organico predeterminata dalla legge 130/22, sempre con i dati MEF/Dipartimento della giustizia tributaria.

Nel 2023 le Corti di appello della Lombardia, del Lazio, della Campania e della Sicilia hanno ricevuto 22.581 ricorsi, pari al 56% del totale degli appelli (39.916). Fissando un rapporto equo con il numero complessivo (128) dei magistrati previsti per il secondo grado, a queste Corti dovrebbero quindi essere assegnati 71 magistrati. Con gli altri 57 magistrati si dovrà coprire l’organico delle restanti 15 Corti di secondo grado, una media di 3,8 per Corte.

Le Corti di primo grado di Milano, Roma, Napoli e Palermo nel 2023 hanno ricevuto 41.070 ricorsi, pari al 34% rei ricorsi introduttivi della lite (138.372). Dunque, a tali Corti dovrebbero andare 152 magistrati, a tutte le altre 99 Corti di primo grado i restanti 296, in media circa 3 giudici per Corte.

Insomma, senza voler proseguire in una pedantesca analisi dei “numeri”, la loro “testardaggine” evidenzia che il “modello” prescelto dal legislatore non potrà reggere.

La ragione, prima e fondamentale, è semplice: il “modello giustizia amministrativa” è accentrato: venti uffici di primo grado, uno solo di appello. Quello della giustizia tributaria, allo stato, al contrario, è diffuso: 103 uffici di primo grado, 21 di appello. Anche se venisse fatta una ragionevole (non draconiana) riduzione delle sedi giudicanti – che comunque, trattandosi di geopolitica giudiziaria, è operazione delicata, complessa e, allo stato, di là da venire, essendo tuttora nella “mente di Giove” – nemmeno si potrebbe avvicinare la struttura/distribuzione delle Corti tributarie a quelle amministrative.

Ed almeno questa è una ragione di riflessione profonda sulla (non)ragionevolezza di questa scelta – pur fondamentale – della riforma del ’22, che anche sotto questo profilo, si rivela quindi molto avventata e poco meditata.

4. segue Le ragioni di un “sistema ordinamentale” alternativo

La risposta più semplice alle problematiche evidenziate nel paragrafo che precede, sulla base di dati quantitativi elementari, è: bisogna aumentare l’organico della magistratura tributaria previsto dalla legge 130/22, magari raddoppiandolo, così avvicinando la giurisdizione tributaria a quella amministrativa, come nella scelta implicita della riforma.

È una risposta sbagliata, perché è sbagliata, ab imis, la scelta. Oltre alla incomprimibile diversità della allocazione territoriale degli uffici giudiziari di cui si è detto (modello accentrato/modello diffuso), è questione di “altri numeri”, ma non solo.

Prima di tutto processo tributario e processo amministrativo, secondo l’opinione della maggioranza degli autori e della giurisprudenza, sono entità giuridiche affatto diverse, hanno una ontologia, profondamente, diversa. Giurisdizione sui diritti (giusta imposta) e giurisdizione generale di legittimità (interessi legittimi), con ampie eccezioni di giurisdizione esclusiva (interessi/diritti); impugnazione/merito e impugnazione/annullamento, azioni costitutive-di accertamento/condanna ed azioni costitutive. [1]

Dunque il “lavoro” del giudice tributario è molto diverso da quello del giudice amministrativo, trattandosi di giudicare rapporti autorità/libertà molto diversamente configurati dalle norme primarie e financo costituzionali. Nel processo tributario, sia pure con i “filtri” dell’art. 19, d.lgs. 546/1992 (come peraltro estensivamente interpretato dalla Corte di Cassazione), si controverte – essenzialmente/esclusivamente – di determinazione del “dovuto” secondo le leggi d’imposta e sulla base del principio di capacità contributiva (art. 53, Cost.); in quello amministrativo, di regola, si tratta della mera legalità dell’azione amministrativa e perciò di tutela di interessi legittimi (nei casi codificati di giurisdizione esclusiva anche di diritti soggettivi), quindi solo di ciò che per il primo è il presupposto, il “veicolo di accesso”, del processo, mentre nel secondo, di norma, è l’oggetto essenziale del processo. In sintesi rapporto vs provvedimento: del primo si occupa, al fondo, nella parte “veicolata”, il giudice tributario, del secondo il giudice amministrativo.

Questi minimalisti cenni teorici sulla diversità, marcata, delle giurisdizioni in esame inducono a ritenere che è bene che ognuna segua il suo percorso storico, peraltro contrassegnato, univocamente, da discipline del processo molto diverse tra loro, quella speciale tributaria normativamente vassalla di quella processuale civile ex art. 1, comma 2, d.lgs. 546/1992, mentre quella speciale amministrativa è organicamente e del tutto autonomamente disciplinata dal cod. proc. amm.

È bene quindi che la struttura della magistratura tributaria sia congegnata in senso “originario” e non mediante un’implausibile analogia con quella amministrativa. A sostegno di questa affermazione vi sono tuttavia ulteriori argomenti basati sulle “quantità” del contenzioso fiscale, che peraltro ne mettono in luce la dimensione (qualitativa) socio-giuridica.

Ancora pochi dati, ma di rilevanza/significatività molto elevata, tratti sempre da quella “miniera” delle Appendici statistiche alla Relazione annuale 2023 del MEF/Dipartimento della giustizia tributaria sullo stato del contenzioso e sull’attività delle Corti: il 57,8% delle cause iscritte in primo grado nel 2023 ha un valore da 0 a 5.000 euro; il 16,7% ha un valore da 5.000 a 20.000 euro; le prime rappresentano lo 0,7% del valore totale delle iscrizioni, le seconde l’1,7%.

Quindi il 74,5% delle liti introdotte l’anno scorso, i tre quarti, hanno un valore pari o inferiore a 20.000 euro e rappresentano il 2,4% del valore totale del flusso del contenzioso annuale in primo grado. Fino a 50.000 euro c’è un altro 9,3% (2,3% del valore totale). Dunque nel 2023, l’83,8%, quattro quinti, dei procedimenti in primo grado ha un valore pari o inferiore a 50.000 euro, rappresentando il 4,7% del totale valore del contenzioso annuale.

Eppure il contenzioso tributario è tutt’altro che “bagatellare”, posto che nello stesso 2023 il valore medio dei ricorsi iscritti è stato di 103.767 euro, il valore totale di 14 miliardi e 358 milioni di euro. Una bella mezza manovra. Consultando le Appendici statistiche delle omologhe Relazioni MEF/Dipartimento della giustizia tributaria per gli anni precedenti, si può facilmente ed univocamente constatare che si tratta di “numeri” sostanzialmente stabili, che pertanto ci danno le caratteristiche del contenzioso nella materia fiscale.

In sintesi: i giudici tributari si occupano nella maggior parte dei casi di procedimenti il cui oggetto non ha un valore elevato, se non addirittura modesto, ma in un quarto/quinto dei casi invece le cause hanno una rilevanza economica anche notevole sia per gli Enti impositori/della riscossione sia per i contribuenti. Ed il valore della causa tributaria è la sua essenza giuridica “prima ed ultima” nel senso che le liti, di impugnazione d’atto ovvero di rimborso che siano, hanno esclusivamente come oggetto una pretesa economica controversa degli Enti impositori/della riscossione ovvero dei contribuenti. In sostanza, avanti al giudice tributario si litiga per soldi, non per altro, e quindi il parametro del valore assume un’importanza primaria per ogni ragionamento sulla struttura e sull’organizzazione della magistratura tributaria. Questo è il proprium che contraddistingue la giurisdizione tributaria speciale. Peraltro, il valore della causa ne rappresenta, di norma e salve eccezioni, la complessità tecnica, oltre che essere un indicatore preciso della sua rilevanza socio-economica.

5. Per un “modello ordinamentale misto”: giudice professionale e giudice onorario nella nuova giurisdizione tributaria

Traendo le fila delle considerazioni che precedono, è quindi necessario porsi la domanda seguente: sul piano del “buon andamento” (art. 97, Cost.) dell’amministrazione della giustizia tributaria è giusto che, nella prospettiva della riforma com’è, pochi, magistrati professionali a tempo pieno si occupino di tante cause, i tre quarti delle quali ha un valore pari a quelle che rientrano nel range di competenza del giudice di pace civile?

Non vi sono buoni argomenti per differenziare le due “competenze” (civile/tributaria) sul piano che ci occupa (organizzazione dell’attività di giustizia), certo non essendo sufficiente in tal senso la natura pubblicistica del rapporto di contribuzione, dato che fino alla riforma e per decenni le controversie fiscali sono state trattate e decise da giudici onorari part time, senza alcun limite di valore, il cui status giuridico ed economico non è affatto distante da quello dei giudici onorari ordinari; né, per la ragione suesposta, può ragionevolmente inferirsi che le cause di valore inferiore a 5.000 euro, nella norma, nascondano chissà quali complessità tecnico-giuridiche ovvero fattuali.

È chiaro che analoghe considerazioni non possono essere fatte per il contenzioso amministrativo, dove il valore della lite (che pure può raggiungere livelli molto elevati) non può mai essere considerato, in termini giuridici, il vero oggetto del processo, che è sempre un atto ovvero un comportamento della PA, sottoposto al vaglio generale di legittimità ovvero alla giurisdizione esclusiva del GA.

Ed è per questo – essenzialmente per questo – che la scelta del “modello-giudice amministrativo” effettuata dal legislatore della riforma, che, come detto, appare del tutto evidente dalla determinazione dell’organico della magistratura tributaria professionale, oltre che non attuabile (numeri chiaramente insufficienti, essendo irrealistico pensare ad una concentrazione della giustizia tributaria a livello regionale ossia passare da 103 uffici di primo grado a 20), risulta proprio sbagliata.

E dovrà essere corretta, prima o poi. Meglio se prima. Come farlo?

I 576 magistrati professionali full time sono in ogni caso pochi, al netto della “geografia giudiziaria”. In particolare, per le suesposte ragioni, è addirittura clamoroso l’errore di quantificazione dell’organico di appello. Ma si può e si deve evitare un eccessivo aumento di questo numero, semplicemente aggiungendo un, forte, contingente di giudici onorari, sulle cui competenze si può ragionare. Viene facile da pensare che potrebbero assumere un ruolo analogo a quello del giudice di pace ordinario e quindi essere destinati, almeno di regola, prevalentemente – ancorché non esclusivamente – alle cause (tante) di valore basso, con competenza monocratica, senza tuttavia escluderne la possibilità di partecipazione ai collegi, anche di appello.

Questa soluzione ha una praticabilità semplice ed immediata: c’è un serbatoio di oltre 2.000 giudici del ruolo unico, un po' più “togati”, un po' meno “laici”, ai quali si potrebbe offrire una soluzione di permanenza di questo tipo. Ciò al netto del, pure molto auspicabile, parziale transito dei “non togati” nei ranghi della nuova magistratura tributaria, mediante un concorso interno “semplificato”. A regime, tra un bel po' di anni, si vedrà come proseguire; le soluzioni, di continuità, certo non mancheranno, magari evitando gli errori (status, trattamento economico) del passato.

In tal modo si adotterebbe un “modello misto” – professionale/onorario – molto più aderente alle illustrate caratteristiche del contenzioso tributario, seguendo la strada dell’ analogia a quello civile, che ne è molto più omologo, per oggetto e dimensioni, di quello amministrativo, erroneamente scelto come modello di riferimento dalla legge 130/2022 (evoluzione, in negativo, del progetto di legge governativo, con “marchio MEF).

Con questa pianta organica “rafforzata”, secondo criteri di ragionevolezza e “buona amministrazione”, la geopolitica delle Corti tributarie, soprattutto quelle di primo grado, diventerebbe un esercizio di normazione delegata molto più “realistico”, aumentando di tanto la fattibilità attuativa del principio di delega in esame. Ché altrimenti è –semplicemente, allo stato – geopoliticamente inattuabile ed infatti con ogni probabilità destinato ad una sorte infausta (o fausta, a seconda dei punti di vista).

Certo, bisogna riconoscere l’errore ed emendarlo. Ma non è poi così difficile. Al fondo è solo una questione di “intelligenza” del problema, di ascolto delle critiche argomentate e di volontà politica. Se la scelta dell’agosto 2022, a Parlamento sciolto e di corsa, come detto, sulla scia di un ddl governativo con chiaro “marchio MEF”, è un dogma, allora bisognerà soltanto assistere alla non attuazione della delega fiscale in parte qua e, nel medio-lungo periodo, ad una crisi dagli esiti imponderabili ed imprevedibili del, già farraginoso, meccanismo di attuazione dell’intera riforma della giustizia tributaria.

Infine, sul punto, due considerazioni ulteriori, per nulla di secondo piano.

La prima. Tra le – tante – sue lacune la legge 130/2022 indica – grossolanamente – il numero totale dei magistrati professionali, con unica distinzione per quelli da assegnare alle funzioni di appello. E i direttivi (presidenti di Corte) ed i semidirettivi (presidenti di Sezione)?

La legge di riforma se li è semplicemente dimenticati ed è questa un’anomalia, grave, ulteriore (le altre leggi di ordinamento giudiziario, ordinario e speciali, ovviamente contengono le relative previsioni). Inevitabile colmare la lacuna nella prospettiva con disposizioni ad hoc, ma il problema è attuale e di medio-lungo periodo.

Impensabile che i vincitori dei tre concorsi previsti (quello in corso, quelli del 2026-2029) possano ricoprire incarichi direttivi/semidirettivi prima di un tempo congruo di esercizio delle funzioni giudiziarie, la domanda allora è: medio tempore, chi farà il presidente di Corte ovvero di sezione? E l’altra connessa domanda è: può ragionevolmente ipotizzarsi che, almeno, le principali Corti di primo o secondo grado possano essere, medio tempore, rette da dirigenti part time?

Tali quesiti hanno una risposta unica: bisogna riaprire l’opzione per i giudici del ruolo unico che siano appartenenti alle altre magistrature professionali, allo specifico – esclusivo – fine di dare direttivi già formati alle Corti tributarie. All’edificanda magistratura professionale, nella – lunga – transizione dal “vecchio” al “nuovo” sistema, servono infatti dirigenti a tempo pieno. Finché non saranno pronti i magistrati tributari, questi non possono essere che i magistrati professionali del ruolo unico appartenenti alle altre giurisdizioni.

La seconda. Il nuovo ordinamento della giurisdizione speciale tributaria deve essere completato con un organo di giustizia centrale che produca nomofilachia in house. La scelta riformatrice del ’22 implica che la giustizia tributaria venga equiparata a quella amministrativa e contabile, mediante la revisione dell’art. 111, ottavo comma, Cost., prevedendo che avverso le sentenze di una istituenda Corte di giustizia tributaria a competenza nazionale possa proporsi ricorso per cassazione solo per «motivi inerenti alla giurisdizione».

Ma di questo si è già scritto ed a quanto scritto si rinvia. [2]

6. Conclusioni

La geopolitica giudiziaria è un’arte fine, che, oltre ad una gran dose di fantasia, richiede in quantità “industriali” senso pratico, capacità di mediazione e determinazione. In ogni caso non può andare contro i “numeri” né contro la legge di gravità. I “numeri” più rilevanti della giustizia tributaria dicono che, allo stato, vi è incompatibilità pratica assoluta tra la legge 130/2022 (riforma della giustizia tributaria) e la legge 111/2023 (delega fiscale nella parte relativa alla “geografia” delle Corti), ma danno una soluzione possibile, che si basa sulla modifica/integrazione della prima, quale presupposto attuativo della seconda.

Non si tratta di fare un piccolo aggiustamento quantitativo dell’organico, sbagliato, dei magistrati tributari ossia di perseverare nell’errore, ma di scegliere un diverso “modello” di strutturazione/organizzazione del personale giudicante. Bisogna dunque mettere in atto un intervento normativo ed amministrativo nonché di autogoverno (che è il perno costituzionale di qualsiasi riforma e che pertanto va assolutamente potenziato in tutti i suoi aspetti, a partire dalla garanzia della disponibilità operativa dei componenti del CPGT e dall’autonomia delle strutture ausiliarie) di un certo respiro, che appare tanto necessario, quanto di non troppo complessa attuazione, nemmeno sul piano finanziario. Un intervento che oltre che configurare un’organizzazione giudiziaria più congruamente adattata alle caratteristiche “storiche” del contenzioso tributario, regoli in modo chiaro ed efficace la –lunga – transizione tra il “vecchio” ed il “nuovo” sistema di giustizia tributaria e che renda funzionalmente autonoma la giurisdizione tributaria speciale.

Allo stato, questa regolazione normativa complessiva manca del tutto. La via più opportuna è quella di una legge delega – finalmente organica – che la realizzi. I danni della “legislazione diretta” in questa delicatissima ed invero complessa materia sono evidenti nella legge 130/22. Le riforme ordinamentali richiedono una elaborazione fine e meditata, non compatibile con i tempi ed i modi dell’iter legislativo parlamentare. È per tale ragione che si sono sempre fatte mediante decreti delegati. Tale normazione primaria va tuttavia necessariamente accompagnata da una legge di revisione costituzionale, pur limitata, ma essenziale, nel senso appena sopra indicato.

Ecco dunque che – in un quadro più ampio e ragionato – risulterebbe possibile la “riconciliazione” tra la legge di riforma della giustizia tributaria e la delegazione normativa sulla revisione territoriale degli uffici giudicanti ossia tra i due “sistemi organizzativi” che tali fonti legislative – in piena, chiara, contraddizione – prefigurano, ma che, proprio per questo, danno l’opportunità di risistemare e di riequilibrare il nuovo sistema giurisdizionale.

Bisogna capirlo. E poi volerlo.

[1] In questo senso, v. per tutti P. Russo, Manuale di diritto tributario. Il processo tributario, Milano, 2005, p.36 ss.; contra, v. per tutti, F. Tesauro, Istituzioni di diritto tributario, Torino, 1997, p. 322 ss.; inutile citare la giurisprudenza di legittimità trattandosi di principi di diritto del tutto consolidati e tralatizi.

[2] E. Manzon, F. Pistolesi, Una “Cassazione speciale” da affiancare alla Cassazione ordinaria: brevi appunti sull’idea di una Corte di giustizia tributaria centrale, in questa Rivista, 28 marzo 2024; E. Manzon, L’incerta alba della quinta magistratura, in questa Rivista, 28 giugno 2024; v. anche C. Glendi, L’ “inquietante aurora” della “prima” magistratura tributaria, in questa Rivista, 12 settembre 2024.

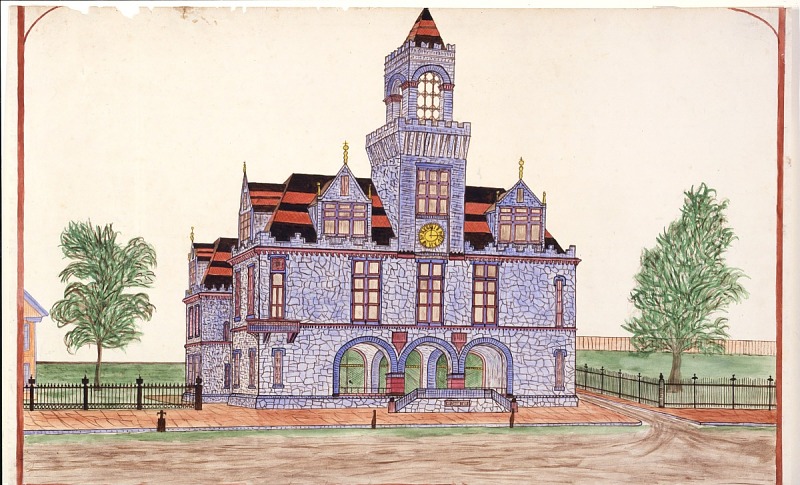

Immagine: mappa della penisola italiana, datata 1654. Dall'archivio della Libreria antiquaria Bourlot di Marco Birocco, Torino, via Wikimedia Commons.